[뉴스1][NIF2021] 장범식①”금리인상기 변동성 극심…자산버블 대응전략 세워야”

“충분한 예측에도 상당한 변동성 예상…가계부채 높은 한국 부담”

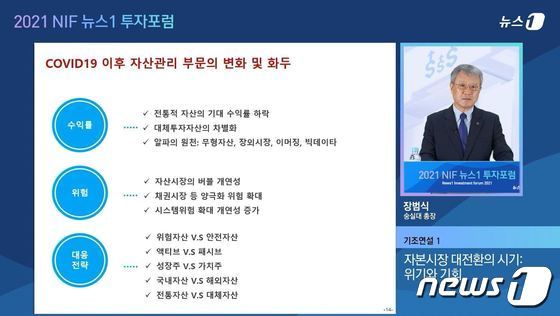

“무형자산 장외시장 이머징 빅데이터가 수익률 차별화 원천 될것”

장범식 숭실대학교 총장이 13일 ‘격동의 금리인상기 투자전략’을 주제로 뉴스1이 개최한 ‘뉴스1투자포럼(NIF) 2021’에서 ‘자본시장 대전환의 시기: 위기와 기회’를 주제로 기조연설을 하고 있다.© 뉴스1

(서울=뉴스1 손엄지 기자 )장범식 숭실대학교 총장은 금리인상에 따른 상당한 세계적 변동성이 우려되는 상황이라고 진단했다. 이에 따라 자산 시장의 버블을 경계하고, 자산 간 비율 조정을 통해 새로운 대응전략을 만들어야 한다고 강조했다.

장 총장은 13일 ‘격동의 금리인상기 금융시장 전망’을 주제로 열린 ‘뉴스1투자포럼(NIF) 2021’ 기조연설을 통해 “현재 국내외를 둘러싼 가장 커다란 화두는 인플레이션이 될 것 같다”면서 “인플레이션을 동반한 경제 성장의 부진함이 겹쳐진 스태그플레이션(경기침체+인플레이션)으로 갈 수 있다는 우려가 있다”고 했다.

금리 상승 등에 따른 시장 변동성 확대도 우려해야 하는 상황이다. 미국 테이퍼링(양적완화 점진적 축소)은 올해말 시작되고 기준금리 인상 시기는 당초 2023년에서 2022년으로 앞당겨질 것이라는 전망이 나온다.

장 총장은 “물가 인상과 코로나 백신 보급에 힘입어서 테이퍼링은 곧 시작될 것으로 예상하고, 기준금리 인상도 당초보다 앞당겨질 것으로 보인다”면서 “테이퍼링 자체가 바로 큰 영향을 줄 것으로 생각하지는 않지만 완만한 금리 인상 속도는 전반적인 변동성을 확대할 것으로 예상되기 때문에 자본시장 투자자들은 가만히 앉아 있을 수만은 없는 상황”이라고 했다.

장 총장은 이러한 거시경제 변수 속에서 주요한 위기 요인으로 생산가능인구 감소, 조기 긴축에 따른 유동성 회수, 가계부채 증가, 한계기업 비중 증가, 중국 등 신흥국 경기 침체 등을 꼽았다.

장 총장은 “연방준비제도(Fed·연준)의 테이퍼링 영향 자체는 시장에 많이 반영돼 있지만, 내년도부터 완만하게 시작될 금리 인상은 충분한 예측에도 불구하고 신흥국의 자본 이동을 포함해서 상당한 세계적인 변동성을 줄 것으로 예상된다”면서 “상당한 양의 가계부채를 가지고 있는 한국으로서는 이 부분에 대해 상당히 유념해야 한다”고 짚었다.

그러면서 “가계부채의 내용을 봤을 때 상당 수가 주식시장, 가상자산 시장으로 이동한 것으로 추정된다”면서 “변동성이 몰려왔을 때 이 부분에 대한 버퍼(buffer)를 우리가 어떻게 가져갈 것인가에 대해 신중하게 유의해야 한다”고 강조했다.

장 총장은 “수익률 측면에서 보면 전통적 자산의 기대 수익률 하락이 예상되고, 대신 대체 투자 자산의 차별화가 돋보일 것”이라면서 “알파의 원천은 무형자산, 장외시장, 이머징, 빅데이터가 중점이 될 것”이라고 말했다.

이어 그는 “자산시장의 버블 개연성은 언제든지 상존해 있는 상태로 채권 시장 등 양극화 위험이 확대될 것으로 예상한다”면서 “우리 자본시장은 여러 대응 전략을 세워야 할 것”이라고 설명했다.

마지막으로 그는 “이제 위험 자산과 안전자산의 비중을 어떻게 가져갈 것이냐가 문제”라면서 “액티브와 패시브 전략, 성장주와 가치주, 국내 자산과 해외 자산의 비중은 어떻게 조정을 할 것이며 전통 자산과 대체 자산의 비중을 어떻게 가져갈 것인가를 생각을 해봐야 할 시점”이라고 조언했다. eom@news1.kr

HOT 주요뉴스

- 한국기독교박물관 해외 기독교 유물 초청전 ‘영감 Inspiration, 흔적 Traces, 숭실 Soongsil’개최

- 벤처중소기업센터 입주기업 컨소시엄, 아제르바이잔에서 스마트팜 국제포럼 개최

- HK+사업단, 한국해석학회와 공동학술대회 개최 ‘근대 전환공간의 사상과 메타모포시스’

- 개교 127주년 및 서울숭실세움 70주년 기념 만찬 열려

- 의생명시스템학부 배호진 학생, 유전자 발현 관여 인간 염기서열 연구로 ‘Computational Biology and Chemistry’ 저널에 논문 게재

- 개교 127주년 및 서울숭실세움 70주년 맞아 소그룹 채플 컨퍼런스 개최: 학원 선교의 새로운 패러다임 제시

- 대학일자리플러스사업단, 대학혁신지원사업 성과공유회서 진로·취업 프로그램 홍보

- 중어중문학과 진성희 교수, 소설 무진기행과 영화 헤어질 결심 비교 연구로 국제저명학술지 논문 게재

- 대학일자리플러스사업단, 대동제 기간 중‘마음 속 진로 모험’주제로 행사 부스 운영

- 법과대학 윤철홍 명예교수, (사)한국토지법학회 토지법학술상 수상